年金险,20载风云沉浮录

01.潇洒明天

“现在理财保险的 收益太低了,没什么兴趣,我那时候给我儿子买的一款中国人寿的保险,可牛了。 20年每年交1000多一点,60年后仅仅返还的收益就有77万呢!累计复利有到8%!”

聊起保险,这位在国企干了多年财务的阿姨给我说道。她所说的这款保险,正是中国人寿20多年前推出的一款产品。名叫“潇洒明天”。“潇洒明天”是中国人寿十多年前的一份产品,是中国人寿推出的第一款针对普通人的个险产品,其本质就是一份增额的终身人寿保险。然而记者在公司网站上并没有看到这款产品的介绍,原来这款产品在1999年就已经停售了。

“潇洒明天”卖得如何?

“刚开始买的人很少,后来随着利率的降低,很多人意识到这款产品的好处,买的人就多起来了!”

销售人员石秀琴在后来接受报纸的采访中说,虽然只有短短的三年时间,但是在她这里购买“潇洒明天”的客户就超过了700人。

“最初很多人都是买一份,后来就是两份、五份的买,还有个老板直接买了50份。”不过虽然买的人很的多,但真正享受到巨大收益的客户却并不多。“刚开始的一批客户有一半左右都是选择了每3年领取生存金,而选择累计的也大多是20年、21年和30年。”

石秀琴说,选择这三个时间的客户最多,所以她记得也最清楚。而选择最高60年的大概只有三四个人。“记得有一个好像是做会计的,他自己计算后说收益不错,于是就定了60年[1]。”

说起当年火爆销售的激情岁月,石秀琴多年后依然记忆犹新。

“潇洒明天 '的收益是固定的,而且是累计生息的。从这一点上讲,这款产品不仅是我们公司唯一的,也是所有公司保险产品中唯一的。”

石秀琴说,现在不少客户谈起这款产品,都感慨说买得太少了,现在要找到达到同样收益的产品已经不可能了[1]。

时间拉回到今天的2019,说起年金保险竟然有8%、9%确定收益的产品,很多是从业者都认为不可思议。

然而历史车轮里的1996,正如那股市的沉浮飘渺,年金保险巅峰时刻的背后,必然是也是带着它独有的历史印记。

02.保险春风

回忆起1996年,那会儿家里看好莱坞大片还用的是录像机,我爸的工资也才700多元。当年,中国经济刚刚实现了”软着陆” ,金融体系改革进入探索和转变阶段。中国第一部保险法刚刚颁布不到一年,整个保险行业受到了国家政策的大力支持,如沐春风。

1996年6月14日,泰康人寿在北京成立

后来的保险人眼里的“老五家”的其中两家,新华保险和泰康保险在当年成立。第一家合资险企中宏人寿在上海闪亮登场,拉开了合资险企进军中国的序幕。中国人寿、平安、太平洋等老牌险企招兵买马,大力扩充营销员。保险产品越来越广的逐渐进入老百姓的视野。“潇洒明天” 、“鸿福99” 、”为了明天“等产品都以动辄8%以上的利率打响市场。其底气,就在于当时的一年期存款利率高达10.98%,而这一利率已经保持了将近3年之久了。

不用怕,撸起袖子就是干。

这是当年那些保险产品设计者的普遍心态。初生牛犊不怕虎,当年中国保险还处在摸着石头过河的阶段,国家给的支持力度大,这批保险产品的设计在今天看来十分大胆。

然而风云突变。很快,国家就认为经济过热、用货膨胀得以控制,物价指数下滑,在1996年,央行逐渐开启了降息的周期。降息之初,很多保险公司的管理人员还洋洋得意。

“这些保险产品长期确定收益的高利率比存银行优势更大了,保险产品的好时候来了” 一名区域销售分管领导得意洋洋的说。

中国人寿1999年在贵州本地报纸上刊登的99鸿福广告【2】

当年的保险从业者由于缺乏实战经验,对金融风险缺乏基本的敬畏。紧接着,央行此后的连续降息超过了所有人的预期,这为保险公司后来的危局埋下了伏笔。

03.八次降息

1997年下半年,亚洲金融风暴来袭。7月2日当天, 泰铢兑换美元的汇率下降了17%,外汇及其他金融市场一片混乱。在泰铢波动的影响下,菲律宾比索、印度尼西亚盾、马来西亚林吉特相继成为国际炒家的攻击对象。到1997年10月,亚洲金融危机进一步蔓延, 国际炒家移师国际金融中心香港, 港股连续暴跌。而此时, 中国大陆的外汇储备已经是世界第二,人民银行外汇管理局手中掌握着1400亿美元的庞大资金。而由于中国内地实行严格的外汇管制,国际炒家无法直接对人民币“卖空”,成功逃过一劫[3]。 然而与此同时,为了 抑制本外币利差,成功捍卫了人民币币值和保证了高增长、低通胀的经济形势。人行将一年期存款利率直接从7.47%下降到5.67%。

1996年的港交所

1998年的中国新年,金融风暴逐渐褪去,国内以房地产为主的内需求疲软,投资低迷。 整个1998年前三季度商品零售物价同比负增长。为拉动内需,刺激经济增长,央行连续三次降息。 一年期存款利率从5.67%下降至3.78%。之后的1999年为继续拉动内需,央行再次降息到2.25%。

短短的3年多时间,中国的一年期利率从最高的10.98%直接降至2.25%!保险公司都傻了眼。卖出去的高利率产品不少是把利率写进了合同,不仅是固定的,好些还会持续几十年,甚至终身,那么该如何收尾?

04.利差损之殇

当时,我国的寿险资金运用主要以银行存款为主,利率下降会导致了保险产品的巨大的收益缺口。2002年第八次降息之后,1年期存款利率掉落至1.98%。当年,我国虽然实现了寿险保费同比增长 61%,保费规模突破2000亿元的神话,但是保险资金运用的收益率却只有3.14%。

90年代大量承保,预定利率在7%-9%的产品依然在大量存续。

怎么办?

2000年的上海陆家嘴

巨大的收益缺口将中国保险业推向了十字路口。

当时的一篇分析报告预测,到2009年中国五大保险公司的利差 损累计将达到3666亿元,偿付能力缺口将达到2699亿元。中国的保险行业面临着巨大隐患[4]。

后来的2009年,在保监会的 一把手开闭门会议,中国平安董事长马明哲的一番话,使得举座皆惊。“他在保监会大吐苦水,说平安的利差有800亿,一下子把所有人都震住了。”一位与会人士回忆说[5]。

面对当年的危机,当年还在中国人寿任职的保险业泰斗万峰这样写到:在竞争中绝大多数公司都把“抢市场、争份额”当作这一时期的主要经营思想和战略目标。围绕这一目标,各家公司都竞相以高预定利率推出自己的产品,以一些不正常的手段去“创造”保费,这些行为都为如今的利差损埋下了隐患,是产生利差损的根本原因[6]。

05.饮鸩止渴

在利率八连降的同时,国家也将人寿保险的预定利率从1997年的8.8%,降到6.5%,5%。

到1999年,保险公司发现情况远比想的严峻。

当年的6月10日,保监会当机立断,发布《关于调整寿险保单预定利率的紧急通知》(保监发[1999]93号),直接把寿险产品的预定利率上限就被牢牢卡在年复利2.5%,并明确支出不得附加利差返还条款[7]。

2.5%,这一卡,就是长达14年之久。

同时,面对巨大的潜在窟窿,中国人寿、平安人寿和太平洋这三家最大的险企也开始寻求自己的解决之道。不约而同地,三家公司都推出了"保险保障低,投资风险部分或全部由投保人承担" 的投资型产品[7]。

"国寿保守,选择了分红险,平安最激进,借助投连;太保则居游,启用万能。不同风险的选择,亦选择了各自的命运,长远而言,这类产品,成为保险行业的一剂毒药。"陈恳在《迷失的盛宴》一书中如此评论道[8]。

激进的产品,往往卖得最好,靠着风险高,回报也高的投连险,在2001年平安人寿一举超越老大哥中国人寿,成为中国寿险市场份额第一。

老大哥中国人寿也不甘落后,其主打的一款产品国寿鸿泰,其卖点非常突出:保本、免税、可以分红、收益上不封顶,还附加一些寿险责任。事后统计,2002年上半年,这款产品就实现了保费收入340亿。当年靠着这款产品重回老大宝座。

然后,由于销售人员在售卖这些保险的过程中存在着大量的误导,过分强调收益,而没有充分的揭示产品的风险。甚至有些代理人还宣传,买分红险就是买的公司原始股。然后当投连险收益、分红比预期低很多时,大量的退保和投诉席卷而来,一些产品纷纷被叫停,相关的监管和处罚接踵而至。

不仅如此,那些买了高利率年金险的客户,由于合同规定每年都要兑付高额的利率,一些保险公司想出了奇招,他们以"产品升级"、或者送礼为名,让投保人签下了补充协议。然而当年买这些产品的很多人缺乏基本的金融知识,对自己买的产品认知并不深刻,糊里糊涂就后来去签了补充协议。

他们不知道,自己买的那些产品中,本来的权益可是年化8%、9%,是写进了保单的合同里面,终身复利。结果却捡了芝麻,丢了西瓜。

当年的这些处理方式饱受争议,受到了监管的批评,虽然某种意义上对冲掉了部分利差损的包袱,但从长远来看,可以说是一剂毒药,影响了长期保险在消费者心中的信誉和口碑。

06.高盛药方

步入20世纪,中国的保费规模以极高的速度增长,然而利差损的危机依然没有得到全方面的解决。

资料来源:中国保险业2003年经营状况分析[9]

针对利差损的问题,高盛为中国开出了四种药方:国家财政买单、消费者买单、股东买单,或是通过拓宽保险资金投资渠道实现共赢局面[10]。

姜还是老的辣,如今巨头林立的中国保险业,当年依然在蹒跚学步, 精算方面更是经验缺乏。在老道的资本老大哥高盛面前,中国的保险公司像个毛头青的学生。

中国人寿选择了“国家财政买单”模式,和财政部已经设立了一个共同基金,管理剥离出来的旧保单,把包袱留给了母公司和财政部。

而“消费者买单”是日本和香港应对利差损危机时都曾采取的措施。但是,这种方案的风险包括消费者处于被动地位,可能对寿险公司信誉产生质疑。这种方法也就是后来被采纳,至今仍被广为诟病的低利率万能、分红险等。

此外,股东买单和拓宽投资渠道也是后来保险公司积极采取的措施。如今,保险公司的投资标的中,权益类的比例大幅度提升,有利提升了险资的收益率。

2004年,中国平安在香港上市

2003年、2004年、2007年,中国人寿、中国平安、太平洋保险陆续在海内外上市,有力的扩充了资本金。再加上入世以来经济的腾飞,保费规模的高速增长,利差损的巨大包袱总算逐渐得到了化解。

07. 监管松绑

一朝被蛇咬,十年怕井绳。

20多年前的利率差事件,是监管层心中挥之不去的梦魇。但十多年间,经济腾飞,物价上涨,预定利率2.5%让保险公司走出了利差损的泥潭,却让老百姓觉得吃了亏。年金保险,也逐渐失去了自己的市场竞争力。

“十几年前看似很好的年金保单,现在取出来,啥都干不了。买的时候工资才几百元,缴的保费是一个月的工资,说的利益金,现在这利益金拿出来能干啥,基本生活都不够”

说起当年在邻居那里买的年金保单,我的一位亲戚曾这样吐槽。

2013,人身险产品高度同质化, 为更好的发展保险业,人身险费率市场化改革终于再次启幕 。 8月份监管规定:2013年8月5日及以后签发的普通型人身保险保单法定评估利率为3.5%。2013年8月5日及以后签发的普通型养老年金或保险期间为10年及以上的其它普通型年金保单,保险公司采用的法定责任准备金评估利率可适当上浮,上限为4.025%和预定利率的小者[11]。

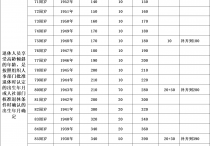

历年一年期存款利率与寿险预定利率走势

政策一响,黄金万两。

此后的几年, 为抢占市场,很多公司都顺势推出了预定利率达到4.025%产品,爆款一个接一个,开门红的销售风头无两。

08. 消失的4.025?

然而好景不长,新的问题又来了,2018年,全球资本市场遭遇寒冬。前些年大多保险公司每年都能获得5%以上的稳健投资收益,2018年却遭遇重创。中国人寿2018年总投资收益率仅为3.28%,中国平安总投资收益率为3.7%。

新光海航人寿临时负责人万峰,在“2019慧保天下保险大会”上就曾表示:3.3-4.8%的投资回报率,与3.5-4.025%的定价利率之间的区间已经很小,整体看来,目前寿险行业产品定价利率在向上走,而投资回报率在向下走[12]。

反以观往,复以验来。纵观发达国家的利率史,事实也是如此。90年代利差损的阴影,再次浮现。

中国银保监会.2018年

2019年初,阳光人寿报送备案的某养老年金险保险(万能型)最低保证利率为3.5%,突破备案产品监管规定上限,被点名批评[13]。监管悄然叫停了相关产品的备案。

截至文稿时,询问了相关渠道,几款预定利率4.025%或接近4.025%的产品依然在售。然而在险资投资回报不佳的大环境下, 监管悄然叫停预定利率4.025%的相关新产品审批,这被业内人士普遍解读为,释放出强烈的防范利差损风险之意。我的一些精算师朋友也认为,长期年化保证利率3.75%以上的年金产品,预计不久就会被停售。

(来自某寿险公司精算师朋友圈)

天下熙熙,皆为利来;天下攘攘,皆为利往。

监管叫停,在售的产品就显得稀缺。加上2018年全球资产收益率大幅缩水,使得2019年的年金产品的销售非常火爆。一家老牌寿险企业,今年开门红产品依靠就依靠这类年金产品一扫18年的低迷经营,前2个月,保费正增长22%。同样,我们了解到,某家人寿公司的一款预定利率在4.025%的产品,算下来长期IRR复利基本定格到预定利率上限,又是写进合同的确定收益,其销售非常火热,曾多个月霸占一些主流经代渠道的保费规模榜第一。

“以前大家都看不上年金,保费销售前列几乎都是重疾险,然而18年股市下行,各种暴雷也比较多,银行理财、余额宝收益也一直往下,未来这些产品低收益感觉是个常态,理财产品在资管新规后还会净值化,不能说保底。所以这类保底写进合同的年金反而优势很大,卖的很火爆。”

和我聊起年金险,一位经纪公司的销售经理这样说。

然而对于50、60后的监管层来说,面对着未来险企投资收益的不确定性,4.025%的预定利率还是太高了。20多年前的那场利差损危机,依然历历在目。

疑今者,察之古; 不知来者,视之往。

立足当下,全球经济前景并不乐观,利率持续保持低位。我相信,4.025%的预定利率,很快又会成为过去。如同曾经的90年代,带着时代的烙印,作为一个利率浪潮的又一个顶点,被书写进成新的年金历史。

皖公网安备 34162102000334号

皖公网安备 34162102000334号